家を売るか貸すかを判断するなら、利回りから計算する方法がわかりやすいでしょう。想定家賃と売却した場合の価格を割り出し、以下の式で計算します。

表面利回りの計算

表面利回り(%) = 年間家賃収入 ÷ 物件価格 × 100細かい経費を差し引かない表面利回り(グロス利回り)ですが、この数字が8%くらいであれば、筆者なら「賃貸してもいいかな」と考えます。

しかし、利回りを計算する前に、以下のチェックポイントを確認しておいてくことも重要です。

チェックリスト

- 住宅ローンは完済している?

- ライフプラン上「また住む」可能性はある?

- 売ったらいくらになるかを計算する

- 貸したら家賃はいくらかを調査する

本来、住宅ローンを借りたままの家を貸すことはできません。また、将来自分が住む可能性があるかないかで、その家を持ち続ける意味がまったく違ってきます。

そこで、この記事では上記の条件について幅広く、またわかりやすく解説していきます。

この記事は、宅建士資格を保有するアップライト合同会社の立石秀彦が制作しました。

家を売るか貸すかを判断する時の「3つのポイント」

住まなくなった家や相続で空き家になっている家を「売却するか賃貸に出すか」迷った場合、以下の3つのポイントを整理してみてください。

特に、転勤で自宅が空き家になった場合、住宅ローンが残っていることがあります。その際、銀行との相談が必要になります。

一方、相続した実家などの場合、売却益に課税される譲渡所得税が高額になるケースもありますので、その点にも注意が必要です。

住宅ローン残債務は要確認!

住宅ローンの残債がある状態で家を賃貸に出す人もいますが、住宅ローンは借り主が居住することを前提とした融資で、それを借りたまま賃貸に出すことは契約違反となります。

実際には、金融機関に相談せずに賃貸に出している人も多いようですが、賃貸に出す場合は、まず金融機関に相談し、許可を得る必要があります。

もし金融機関が賃貸を認めてくれない場合は、本来、事業用ローンに借り換えないといけません。

また、住宅ローンを借りたまま自宅を賃貸に出すと、住宅ローン控除(住宅借入金等特別控除)を受けられなくなる点にも注意が必要です。

ライフプラン上「また住む可能性」はある?

家を売るか貸すか考えるとき、自分自身のライフプランを確認することも必要です。

今後二度と住むことはないだろうと思う家を持ち続ける限り、固定資産税や都市計画税などの税金が発生します。また、建物が老朽化し、メンテナンス費用も必要になります。

そういった点を考え、もう住む可能性がない家であれば、処分を考えてもいいかもしれません。

売った場合の価格vs貸した場合の家賃を比較

上記2つのポイントを考慮しても判断がつかない場合、売却した場合の価格、賃貸に出した場合の月々の家賃、経費、手残り額などの収支計算を行い、どちらが得かを検討してください。

その計算方法についてはこの記事後半で詳しく解説します。

相続した実家などの場合は、売却した時の譲渡所得税が高額になるケースもあります。その点にも注意しながら、この記事を読み進めてください。

家を売るvs貸す場合のメリット・デメリット

家を売却すべきか、賃貸に出すべきか悩んでいる場合、それぞれのメリットとデメリットを整理することで、判断基準が明確になります。

しかし売却と賃貸にはいずれも一長一短があり、最終的には個々の状況や目的に応じて判断する必要があります。

家を売るメリット:まとまった現金収入

家を売却する最大のメリットは、まとまった現金収入が得られることです。特に、今後不動産価格が下がる可能性のある地域では、現時点での価格を確定し、これ以上の損失を防ぐことに意味があります。

得られた資金は、投資や新しい住宅の購入資金として活用できます。

また、家を所有し続けると、固定資産税や都市計画税、建物の修繕費、火災保険や地震保険など、さまざまな費用が発生します。売却することで、こういった費用や手間、そして精神的な負担から解放される点もメリットといえるでしょう。

家を売るデメリット:譲渡損の可能性

一方、家を売却する際には、不動産仲介手数料や契約書に貼る印紙税などの諸費用が必要となります。売却価格がそのまま手取りになるわけではなく、そこから差し引かれる点はデメリットといえるでしょう。

将来的に不動産、特に土地の価値が上昇する可能性も考えられます。エリアによりますが、売却後に不動産価格が上昇する可能性があることもデメリットとして挙げられます。

さらに、不動産を売却して利益が出た場合、その利益に対して譲渡所得税が課税されます。これは、所有期間が5年を超える「長期譲渡」であれば約20%、5年以下の「短期譲渡」であれば約40%と、かなり高額な負担となります。

譲渡所得税

| 区分 | 所有期間 | 所得税 | 住民税 | 合計 |

| 長期譲渡所得 | 5年超 | 15.32% | 5% | 20.32% |

| 短期譲渡所得 | 5年以下 | 30.63% | 9% | 39.63% |

相続した実家などで購入時の価格が不明な場合は、税額が高くなる可能性がある点に注意が必要です。購入時の不動産の価格や諸費用を合計したものを「取得費」と呼びますが、この取得費が不明の場合、売却価格の5%を取得費とみなす「概算取得費」が適用され、残りの部分すべてに課税される可能性があります。

購入時の価格がわからない場合、税理士などの専門家に相談しておくことが重要です。

長期譲渡と短期譲渡の計算は複雑なので、こちらも税理士などの専門家に相談した方が安心です。不動産会社でも計算できます。

家を貸すメリット:月々の家賃収入

家を貸すメリットとしては、家賃収入を得られることが挙げられます。

これは不労所得の一種であり、将来の生活や投資に役立てることができます。また、家を貸し出している間も、その家の所有権を持ち続けることができるため、将来的には売却することも可能です。

さらに、空き家にしておくよりも、誰かが住んでくれることで、定期的な換気や通水が行われ、建物の劣化を防ぐことにつながります。建物をメンテナンス・維持できるというのもメリットの一つです。

家を貸すデメリット:維持管理の手間とリスク

家を貸し出した場合のデメリットとしては、入居者募集や契約手続き、契約書の作成、家賃の集金、クレーム対応等等の賃貸管理が負担になるという点があげられます。

またゴミ出しルールや騒音問題などをめぐって入居者とトラブルになることもよくあります。

ただしこういった問題は賃貸管理会社に管理を依頼することで、ほとんどストレスにはならないはずです。

そのかわり、月々の家賃に応じた管理費費用が発生するというのもデメリットかもしれません。賃貸管理を専門の業者に依頼した場合、管理費の目安は、月額家賃の5%から10%程度です。

家を売るか貸すかを比較できる無料サービス「イエカレ」

実は、ほとんどの不動産一括査定サービスは「家を売ると決めた人が利用するもの」です。査定サービスを利用すると、提携不動産会社は、その家を売る前提で査定価格を出してくれます。

しかし、中には「売るか、賃貸するかを比較したい」という人が利用できるサービスもあります。

なかでも「イエカレ」というサービスがおすすめです。

イエカレはもともと、土地活用を提案するサービスからスタートしました。現在では、家の売却査定、賃貸で貸した場合の賃貸経営シミュレーション、管理会社の紹介など、不動産活用についての幅広い提案をしてくれるサービスとなっています。

「家を売るか貸すか決めていない」という人が利用でき、売った場合と貸した場合の不動産活用プランを比較できるという点が魅力です。

「イエカレ」の担当さんに聞いたおすすめポイント

先日、イエカレの運営担当の方に詳しくお話を聞く機会がありました。

イエカレでは「家を貸すか売るか迷っている」「土地活用を考えていたけど、売るほうがいいかもしれない」「賃貸経営をしているけど管理会社を買えてみるべきだろうか」などなど、複数の可能性を比較したいユーザーが多いそうです。

イエカレはその仕組み上、賃貸した場合の収支計算や管理の提案ができる会社と、価格査定を元に売却サポートをしてくれる会社の、両方を比較することができます。

イエカレ|公式サイト

また、ユーザーは無料で利用できる点もメリットでしょう。

イエカレのユーザー層とクチコミは?

家を貸したいというユーザーは、やはり転勤や海外赴任で一時的に家を空ける人が多いようです。空き家にしておくと家が傷むし、ローンの支払いもあるから貸したい、というケースでは「定期借家契約」で決まった期間だけ貸し出すことができます。

また、相続で受け継いだ不動産をどうするか、悩んでいる人からの相談も多いといいます。イエカレでは幅広いサービスを展開しているせいか、ユーザー層も様々だということでした。

最後に、イエカレを運営するイクス株式会社さんで集めているクチコミも提供してもらいました。

実はイエカレは不動産会社からの評判もよく「ユーザーとスムーズにやりとりできる」と評価されています。その背景には、運営会社の良心的な運営姿勢があるのだと感じています。

「家を売ったらいくらか」を自分で計算する方法

一戸建て住宅の価格は、まず土地の価格を算出し、上物(建物)価格を計算したうえで、その両方を合算することで算出します。

以下の手順で土地、建物の価格を別々に計算し、最後に合計してください。

土地価格を自分で計算する方法

土地の概算価格を算出する比較的簡単で確実な方法として、相続税路線価または固定資産税路線価を基に計算する方法があります。

ここでは、「全国地価マップ」を活用し、固定資産税路線価のデータをもとに自宅の土地価格を推定する方法を紹介します。

全国地価マップ|公式サイト

上記のリンクをクリックし、全国地価マップにアクセスしたら、「固定資産税路線価等」を選択します。

次に、価格を算出したい土地の前面道路を検索し、その道路上に表示されている数値を確認します。

例えば、「55900」と記載されている場合、固定資産税路線価の平米単価は55,900円ということになります。

この数値をもとに、以下の計算式で実勢価格を算出します。

実勢価格 = 固定資産税路線価 ÷ 0.7 × 1.1たとえば路線価が「55900」のエリアであれば、実勢価格は1㎡あたり87,842円になります。そこから、50坪(165.3㎡)の土地の相場価格は1452万円程度と推定できます。

固定資産税路線価は、地価公示価格の約7割程度に設定されているとされ、さらに地価公示価格は実勢価格の約9割程度に相当するため、上記の計算式で概算価格を求めることができます。

また、土地価格の詳細な計算方法については、以下の記事で詳しく解説しています。実際には、ここで求めた「相場」の価格を、様々な観点から補正して査定額を求める必要があります。

不動産価格査定のフリーソフトをダウンロード

固定資産税路線価は、すべてのエリアに設定されているわけではなく、地方では固定資産税路線価が存在しないケースもあります。

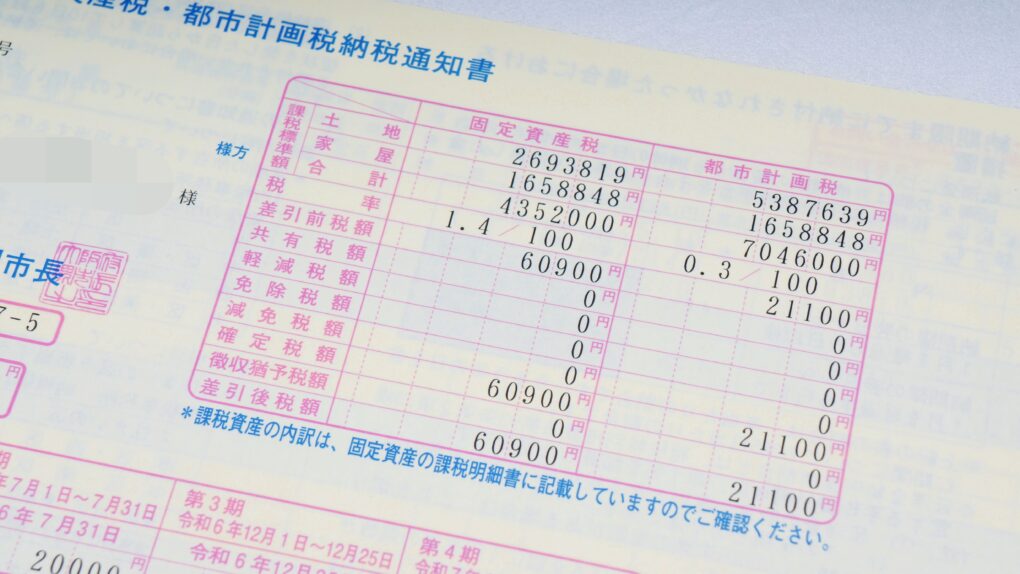

その場合は、固定資産税の納付書に記載されている「固定資産税評価額」を0.7で割り、1.1を掛けることで、おおよその市場価格を算出できます。

また、若干古いソフトですが、以下のリンク先からアップライト合同会社が制作した土地価格査定ソフトをダウンロードできます。フリーウェアなので、無料で利用可能です。

不動産の簡易査定ができるフリーソフトを公開!|フドマガ

家(上物)の値段の推定方法

建物の価格は、新築時の価格から年数に応じた価値の減少(減価償却)を考慮して算出します。ただし、市場の動向も影響するため、正確に査定するのは困難です。そこで、ここではもっとも簡単に価格を推定する方法を紹介します。

建物の価格を簡単に計算する方法

手元に固定資産税の納税通知書があれば、それを元に計算するのが早いでしょう。

まず、固定資産税の納入通知書を用意して、固定資産税の課税明細書に記載されている「建物評価額」を確認します。この価格から、以下の数式で相場の価格を算出できます。

概算価格 = 固定資産税評価額 ÷ 0.7 × 1.1建物の価格が出せたら土地価格と合計します。それが一戸建て住宅の査定額です。

マンションの場合はAIの相場でもけっこう正確

一戸建てや土地の場合、AIによる価格査定は誤差が生じやすいですが、マンションの場合は比較的正確な相場価格を算出できます。

筆者はいくつかAI査定を試してみましたが、この分野で業界をリードしている株式会社コラビットのHowMaが正確だと感じました。

HowMa一括査定|公式サイト

HowMa一括査定では、登録するとすぐにAI査定を表示してくれるので、それを見てみるのがいいでしょう。売却に進む場合は、その後にコラボ査定(人間の担当者による査定)を経て、手続きを進めます。

HowMa一括査定について、詳しくは以下の記事を参照してください。

「家を貸した時の家賃」をシミュレーションする方法

家を売るか貸すかを判断するためには、売却価格だけでなく、賃貸に出した場合の家賃相場も把握する必要があります。この章では、家賃の概算をシミュレーションする方法を紹介します。

まず、築年数や床面積を正確に把握するために、購入時の契約書や登記簿(登記事項証明書)を用意してください。登記簿を確認すれば正確な築年数を把握できるため、より精度の高い家賃推定が可能になります。

LIFULL HOME’Sなどのポータルを利用(面積で比較)

簡易的に想定家賃を調べる方法として、不動産ポータルサイト「LIFULL HOME'S」のデータを活用する方法があります。

まず、LIFULL HOME'Sのトップページから、地名でエリアを絞り込みます。該当エリアの賃貸物件一覧を表示できたら、次の手順で相場を推定します。

一戸建てに絞り込む

画面左側の「物件種別」というメニューで「一戸建て」以外のチェックをはずします。これで一戸建てだけが表示されます。

類似物件の家賃を確認

物件の築年数や間取りが自分の家とできるだけ近いものを選び、平米単価(1㎡あたりの賃料)を計算します。

自分の家の面積に当てはめる

上記で算出した平米単価を自分の家の床面積に掛け合わせることで、概算の家賃を算出できます。

このように平米単価から計算すると、比較的正確な家賃相場を推定できます。

LIFULL HOME’S|公式サイト

SUUMOの家賃相場情報を利用する方法(間取りで比較)

間取りから家賃を推定したい場合は、「SUUMO」の家賃相場情報が便利です。これはSUUMOに掲載されている膨大な情報を集計したデータです。

以下のリンクから家賃相場情報のトップページを開いたら、「関東」「東海」「関西」などのエリア名をクリック(地図上に表示されています)。

次にいきなり地名をクリックせず「エリアの家賃相場を調べる」という青いボタンをクリックしてください。

すると市区町村ごとの家賃相場が表示されるので、この画面で見たい市区町村を選びます。すると、次のように間取りごとの家賃相場を見ることができます。

この方法で、簡易的に間取り別の家賃を確認し、手持ち物件の家賃相場を推定することができます。

全国の家賃相場・賃料相場情報|SUUMO

利回り計算を元に「売るか貸すか」を判断

記事冒頭で説明したように、筆者は「家を売るか貸すか」の判断に、不動産投資と同様の利回り計算は欠かせないと考えています。

投資利回り(利回り)とは、その不動産がどれくらいの収益を生み出すかを示す指標です。投資額に対して年間の収益がどの程度の割合になるかを計算し、%(パーセント)で表します。

賃貸を「投資」ととらえて利回りを計算

利回りの計算方法はいくつか考えられますが、家を売るか貸すか判断するだけなら、一番簡単な表面利回り(グロス利回り)で見ておけばいいでしょう。以下の式で計算します。

表面利回り(%) = 年間家賃収入 ÷ 不動産の価格 × 100この記事で、不動産の価格の出し方や想定家賃の計算方法を解説してきたので、そこで得た数字を当てはめれば計算できます。

大まかな判断基準としては、以下のように考えればいいでしょう。

利回りのとらえ方

| 5%以下 | 低い(都心の優良物件に多い) |

| 6〜8% | 一般的な水準 |

| 10%以上 | 地方物件やリスクが高い物件に多い |

5%以下なら「貸しても儲からないな」と考えていいでしょう。8%くらいなら悪くない数字です。

一方、10%以上になることはあまり考えられません。実際の投資でも、表面利回りが10%を超える物件は、老朽化したハイリスク物件のケースや手放したくても売れない不人気物件などが大半です。

貸すにあたってリフォームが必要な場合の注意点

大幅なリフォームが必要な場合は、上記の計算と違ってきます。厳密に計算するなリフォーム見積もりを取る必要がありますが、ざっくりと簡易的に計算する場合は、以下の表を目安としてください。

一般的なリフォーム費用の目安

| 工事項目 | 費用の目安 |

|---|---|

| 水回りリフォーム(キッチン・浴室・トイレ) | 100〜300万円 |

| 内装リフォーム(壁・床・天井) | 50〜200万円 |

| 外壁・屋根リフォーム | 100〜300万円 |

| 耐震補強工事 | 100〜500万円 |

| 断熱工事 | 50〜200万円 |

| 給排水管交換 | 50〜150万円 |

| 電気・ガス設備の交換 | 50〜150万円 |

1981年6月以前に建築された建物は新耐震基準で建てられておらず、場合によっては耐震補強が必要なケースもあります。

売るか貸すか? どちらの手続きが大変かも確認

家を売る場合と貸す場合で、それぞれに必要な書類や手続きの流れを解説します。

一般的に、家を売る場合のほうが必要書類が多く、手続きも煩雑になりがちです。ただし、一度売却してしまえば、それ以降の管理や手続きは不要となり、手間がかからなくなる点がメリットです。

一方で、家を貸す場合は、賃貸契約の手続きに加え、その後も賃貸管理会社や不動産会社とのやり取り、場合によっては入居者との条件交渉や家賃の回収など、長期間にわたって手間がかかる可能性があります。

この点も考慮したうえで、どちらを選択するか判断してください。

家を売る場合のステップと必要書類

家を売る場合は次のような手続きとなります。一般的な商品売買に比べて、不動産の売買は手順や手続きが多く、複雑になりがちです。

相場を調べる

不動産ポータルサイトや一括査定サイトを利用し、周辺の売却相場を確認。

不動産会社に査定を依頼

一括査定サイトや地元の不動産会社に依頼し、売却価格の目安を把握。

媒介契約を結ぶ

不動産会社と媒介契約を締結(専任媒介・専属専任媒介・一般媒介から選択)。

販売活動を開始

不動産会社が広告掲載や内覧対応を実施。売主も家の整理・清掃をして準備。

購入希望者と条件交渉

価格や引渡し時期などの交渉を行い、双方合意すれば売買契約へ。

売買契約を締結

買主と売買契約を結び、手付金を受け取る。契約後は原則キャンセル不可(手付解除は可能な場合あり)。同時に銀行に残金決済の手配。

引渡し準備と決済

必要書類を揃え、買主から残代金を受領。所有権移転登記を行い、鍵を引き渡す。住宅ローンが残っている場合、売却代金で完済し、抵当権を抹消。

確定申告(必要な場合)

譲渡所得(売却益)が出た場合、翌年の確定申告で譲渡所得税の申告を行う。

また売却にかかる期間は意外と長く、統計では平均で1年近くかかっていることがわかります。売却期間について、詳しくは以下の記事で解説しています。

家を貸す場合のステップと必要書類

家を貸す場合は、おおよそ以下のようなステップで契約を進めます。不動産会社に管理を依頼した場合は、ほとんどの業務を行ってくれるため、かなりラクになります。

市場調査

周辺の賃貸相場を調査し、入居者を確保できそうなら計画スタート。

不動産会社へ相談・管理委託の検討

自分で管理するか、不動産会社に管理を依頼するかを決める。不動産会社を利用する場合は、管理委託契約を締結。

物件の準備(清掃・修繕・設備確認)

内覧用に清掃し、設備の動作確認を行う。必要に応じてリフォームや修繕。不動産会社が対応してくれる場合が多い。

不動産会社が賃借人を募集

不動産会社や賃貸ポータルサイトを通じて募集を開始。入居希望者が見つかったら、入居審査、家賃保証会社の審査などを行い、契約書を作成(不動産会社がすべて行う)。

賃貸借契約の締結

不動産会社が契約書に入居者の署名などをもらい、それに対して大家の立場で記名押印すれば完了。

まとめ「収益やライフプランから総合的に判断を」

家を売るか貸すかを判断するには、収益性やライフプランを総合的に考えることが大切です。

まず、住宅ローンが残っている場合は注意が必要です。住宅ローンは本来、自分で住むための融資。そのため、他人に貸し出すことは金融機関の規約に抵触する恐れがあり、借入をしている銀行に相談しておく必要があります。

その上で、賃貸した場合の家賃収入と、売却した場合の査定額から「利回り」を計算して判断するのが合理的です。

年間家賃収入を物件価格で割った「表面利回り」を計算し、8%程度あれば賃貸で運用する価値があります。利回りが5%を切るようだと、早めに売却しておいた方がいいかもしれません(立地によるので、不明な場合はお問い合わせください)。

さらに、売却と賃貸のどちらが有利かを比較できる無料サービス「イエカレ」などを活用するのも有効です。売却価格の査定と賃貸収支のシミュレーションを同時に行うことで、より適切な判断ができます。

イエカレ|公式サイト

イエカレの利用は無料です。せっかくなら利用してみて、売るか貸すかの判断に役立ててください。

沖縄県内の物件ならトーマ不動産で無料相談可能です

沖縄県内の家を「売るか貸すか」迷っている場合は、トーマ不動産までお問い合わせください。ファイナンシャルプランナーが在籍しており、売却した場合と賃貸した場合の収益を、正確にシミュレーションすることができます。

お問い合わせ|トーマ不動産

初回ご相談は無料です。お気軽にお問い合わせください。